こんにちは、きゃつです。この度2023年分のタックスリターンを自力でやってみました。今回はWealthsimpleというソフトウェア(Webアプリケーション)を使用したタックスリターンの入力方法を解説していきます。

※わたしは税務関係のプロではありません。責任は負えませんので、少しでも不安な方はプロに依頼しましょう。

※添付しているリンクや画像は2024年4月時点のものです。申請の際は最新の情報を確認してください。

まえがき

今回の記事はカナダで初めてタックスリターンの申請を行う場合の解説です。帰国後や2回目の申請について解説するものではありません。

筆者は一度申請を終えており、ブログ内で使用している画面の表示や入力項目の順番は申請前のものと一部異なる可能性があります。

BC州における申請のため、ほかの州では入力項目が異なる可能性があります。

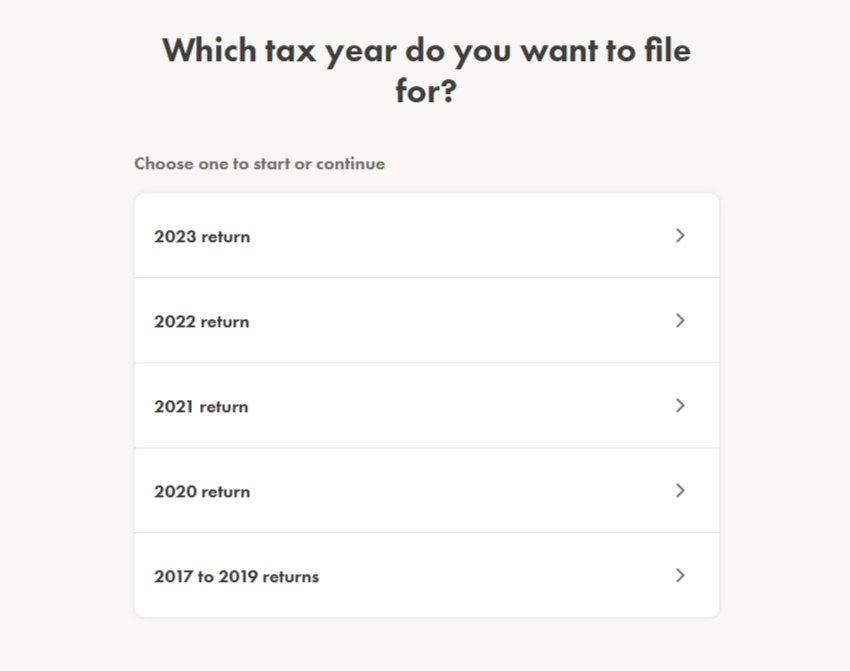

申請する年の選択

今回は2023年分の申請を行うので、2023年を選択します。

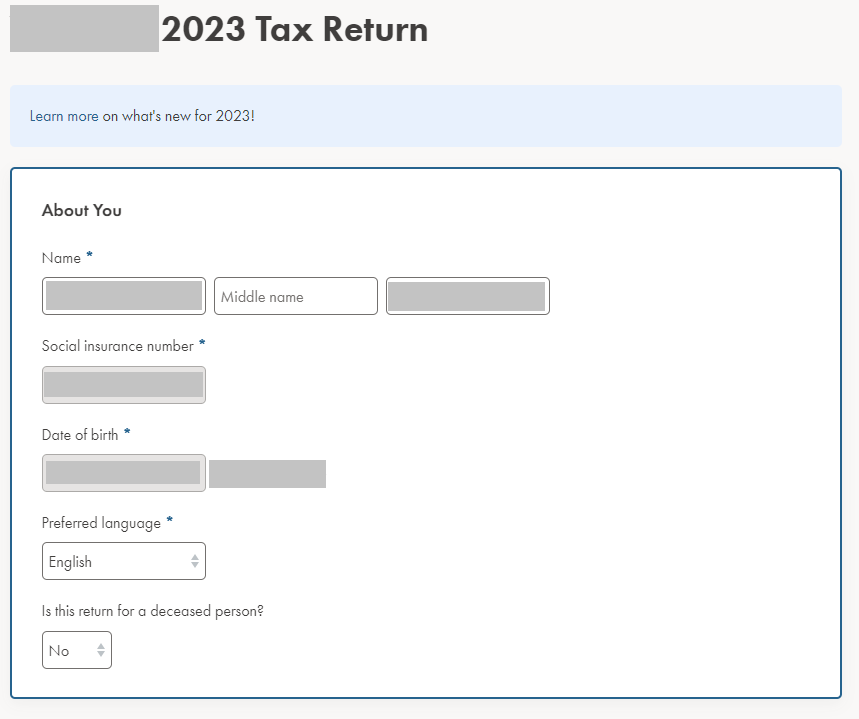

個人情報の入力

以下の項目を入力します。一部はアカウント作成時の入力値がプリセットされていると思います。

- 氏名

- SINナンバー

- 生年月日

- 使用言語(英語またはフランス語)

- 亡くなった人の代理申請か

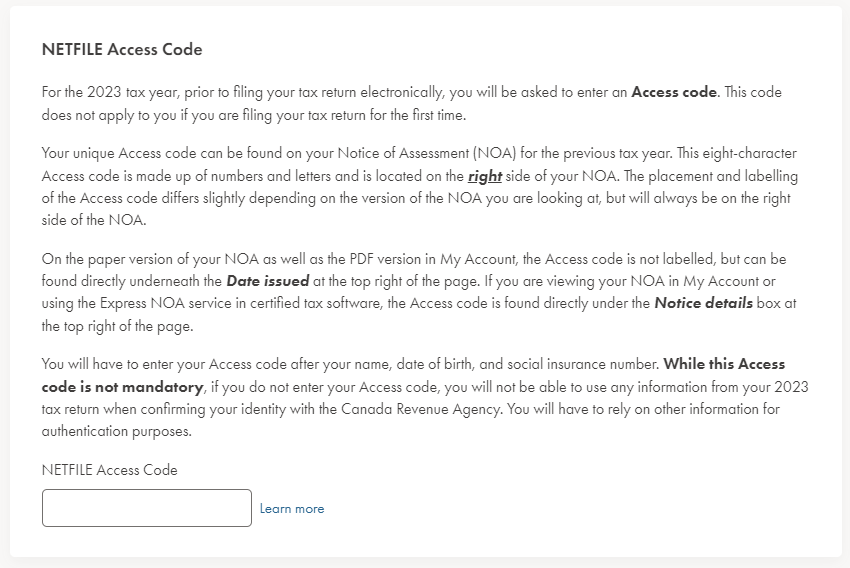

NET FILE Access Code

初回のタックスリターン申請時は不要のため、空欄でOKです。

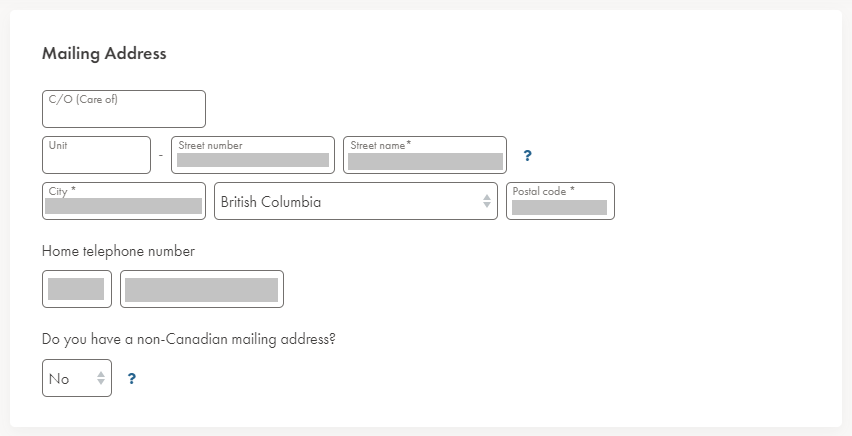

郵送先住所

以下を入力します。

- 住所(タックスリターンの申請後、返金があればこちらの住所に小切手が届きます。)

- 自宅電話番号(携帯電話でOK)

- カナダ国外の住所があるか(「なし」を選択して問題ありません。)

税務上の居住者区分 ※要注意!

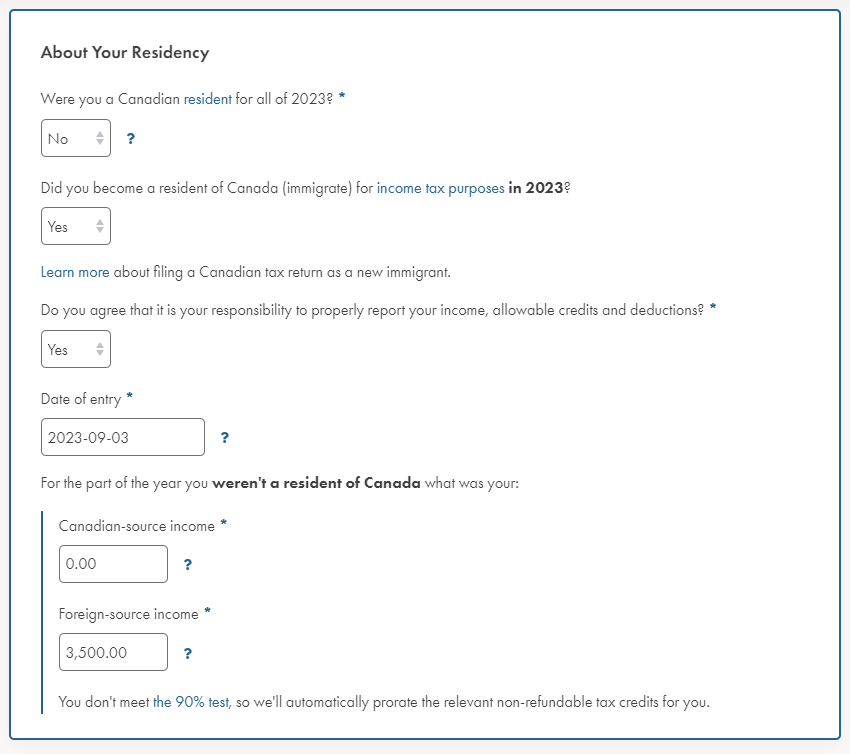

入力内容

税務上の居住者区分を入力していきます。ワーホリの場合はNewcomers(immigrants)として申請することになります。筆者はここで躓いたので、気になる方は以下の記事も参考にしてみてください。

(参考)ワーホリはカナダのタックスリターンをオンラインで申請できる?

- 2023年の1年間すべて、カナダに居住したか?→いいえ

- 2023年に税務上のカナダ居住者(移民)になったか?→はい

※永住権を持っているかなどは関係ありません - 適切に収入や控除について報告する責任があることに同意するか?→はい

- 入国日

- カナダ居住者でなかった期間の

- カナダ源泉の収入

- カナダ国外源泉の収入(例えば、2023年1月~カナダに入国するまでの間に日本で働いていた場合、その収入を入力します)

※画像にあるカナダ国外源泉の収入は仮の数字であり、隠し忘れではないので安心してください(笑)申請時は正しく入力してくださいね

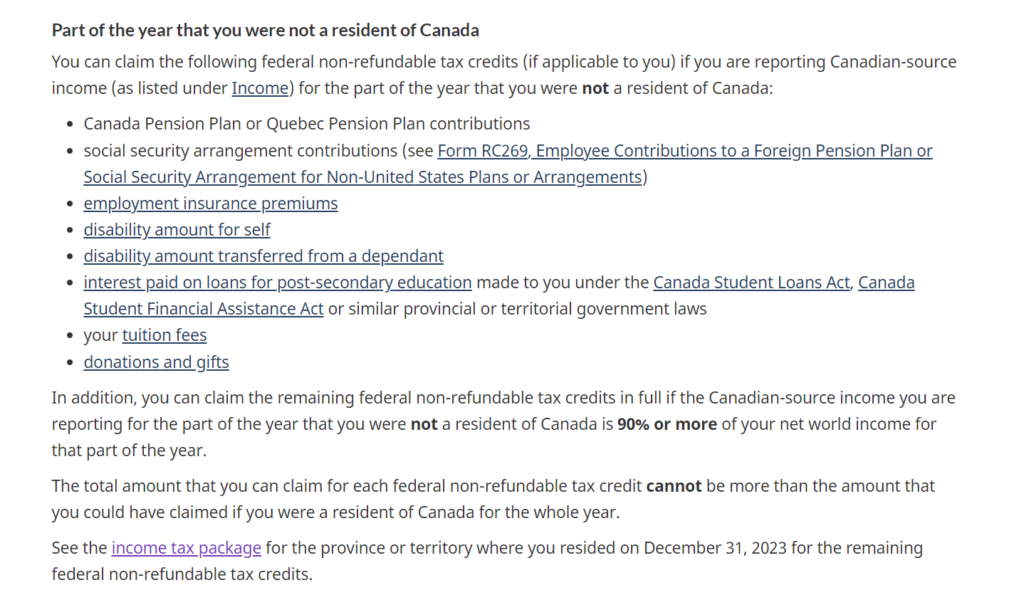

(補足)non-refundable tax creditとは

なぜ入国日やカナダ居住者でない期間を入力する必要があるのかというと、non-refundable tax creditの計算に必要だからです。この計算は収入と入国日を入力すればタックスリターンのソフトウェアが自動的に計算してくれるのであまり気にしなくても大丈夫ですが、non-refundable creditが何なのかを簡単に解説します。

non-refundable tax creditとは、直訳すると返金されない税金控除です。こちらは「○○円までの納税額であれば、納税しなくていいですよ」という控除額です。例えば、算定の結果納税額が$100とします。その人のnon-refundable tax creditが$600であれば、$100の納税額を払わなくてよいというものです。ただし、控除額として残っている$500が返金されるわけではありません。

Newcomersにおけるnon-refundable tax creditの取り扱いは以下の通りです。

カナダに入国する前の収入のうち

- カナダ源泉の収入を報告すると、特定のnon-refundable tax creditsを申請できる

- カナダ源泉の収入が全世界収入(カナダ源泉の収入+カナダ国外源泉の収入)の90%以上であれば、non-refundable tax creditを満額まで申請できる

と書かれています。要は実質カナダで稼いでいるので、1年間カナダにいたものと見なして計算されるということです。

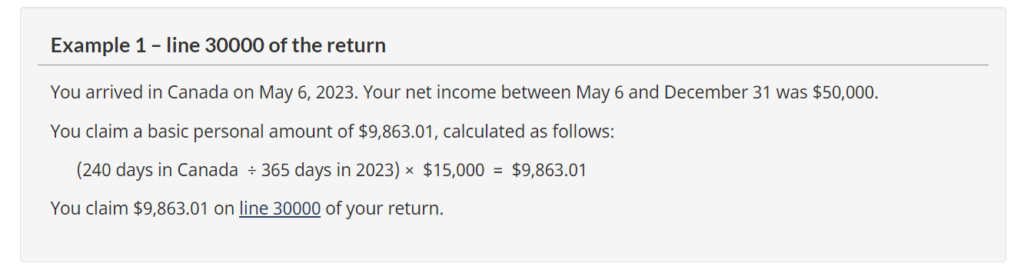

反対にカナダ源泉の収入が、全世界収入の90%未満であればカナダにいた期間の分だけnon-refundable tax creditの控除額が適用されます。計算方法は以下のようになっています。

こちらもタックスリターンのソフトが自動で計算してくれるので、安心してください。

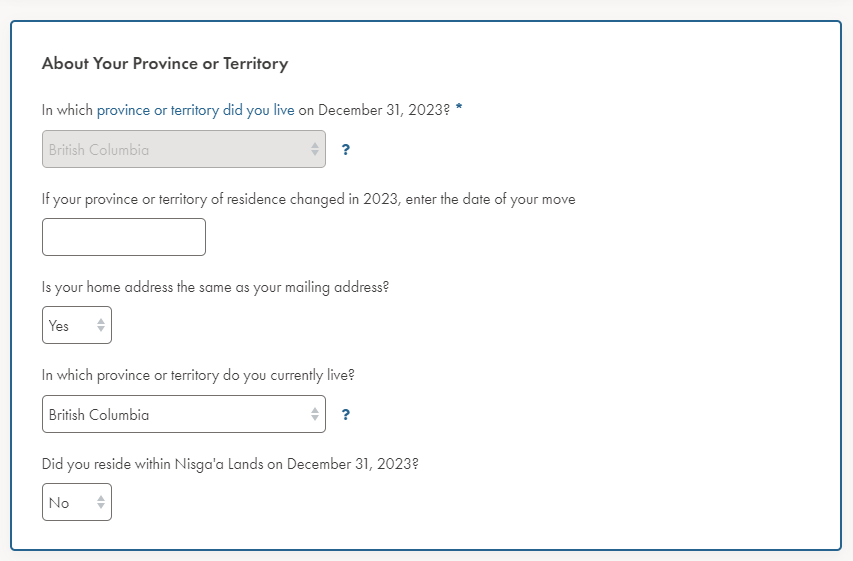

州の選択

以下を入力します。

- 2023年12月31日時点に住んでいた州

- 2023年のうちに州をまたいで引っ越した場合、その日付

- 自宅の住所は郵送先住所と同じか

- 現在住んでいる州

- 2023年12月31日にNisga’a landsに住んでいたか(Nisga’a landsは自治権をもつ先住民族が住む地域だそうです)

婚姻状況・扶養家族

以下の項目を入力します。

- 2023年12月31日時点の婚姻状況

- 2023年のうちに婚姻状況が変化したか

- 扶養家族の有無

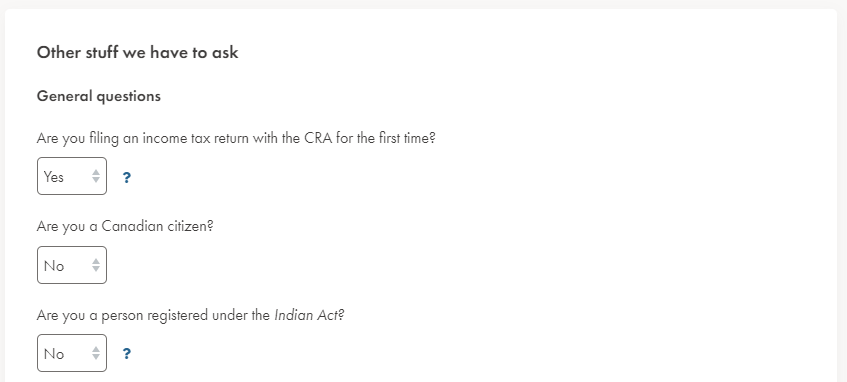

その他の質問

一般

- CRAに対してタックスリターン申請を行うのは初めてか→はい

- カナダの市民権があるか→いいえ

- インディアン法に基づく登録インディアンか(参考:インディアン法 (カナダ) – Wikipedia)

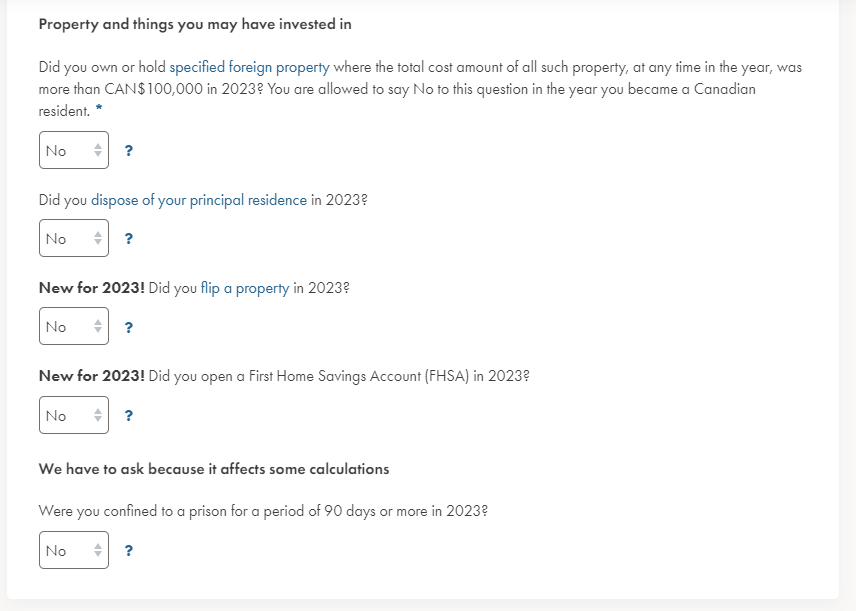

保有資産・計算に必要な項目

- 2023年に、100,000CAD以上の特定の海外資産を一時的にでも保有したか

※Newcomersは「いいえ」と答えてOK - 住居を売却したか

- 不動産の転売をしたか

- FHSAを開設したか

※FHSAは初めて住宅購入をするときに非課税にできる口座プランのことだそうです

- 2023年に、90日以上刑務所にいたか

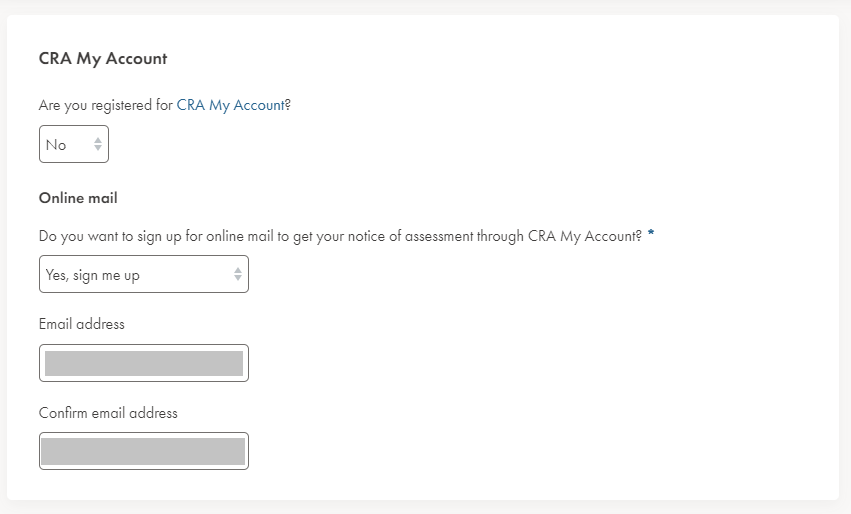

CRA My Account

初めてのタックスリターンであれば、CRAのアカウント登録を行いましょう。タックスリターンの申請状況などを確認できるようになります。また、CRAからの通知をメールで受け取りたければサインアップを選択します。

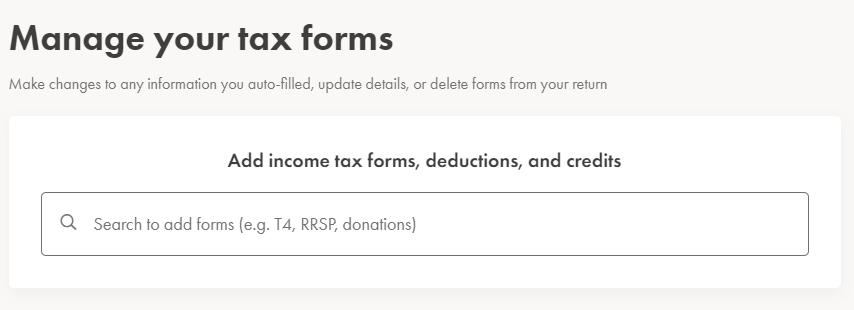

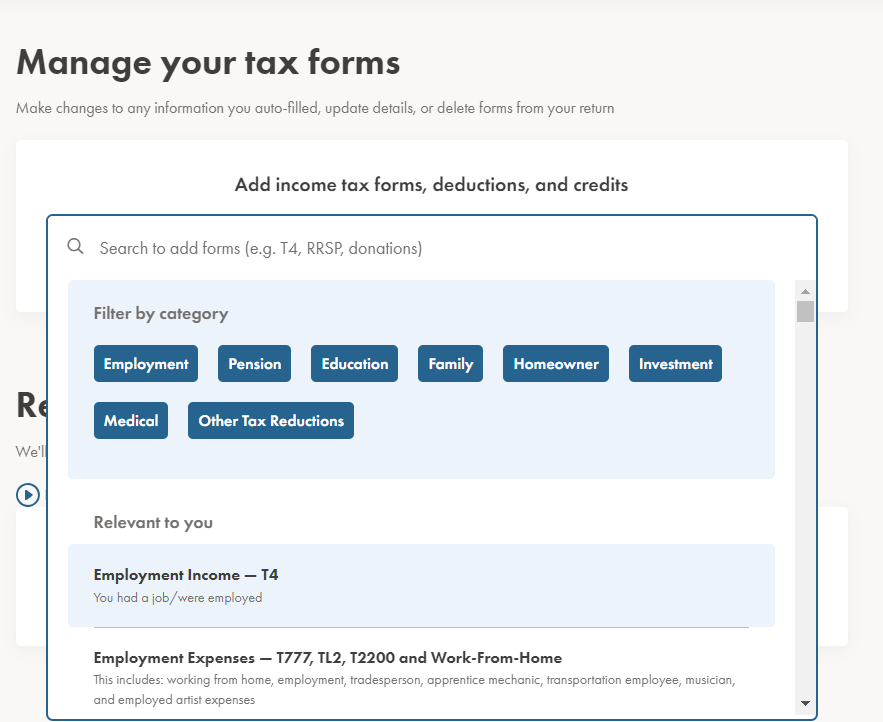

申請フォームの選択

申請したい書類の選択を行います。無収入の方はスキップしてOKです。(参考:ワーホリで無収入でもカナダのタックスリターンは申請するべき? )

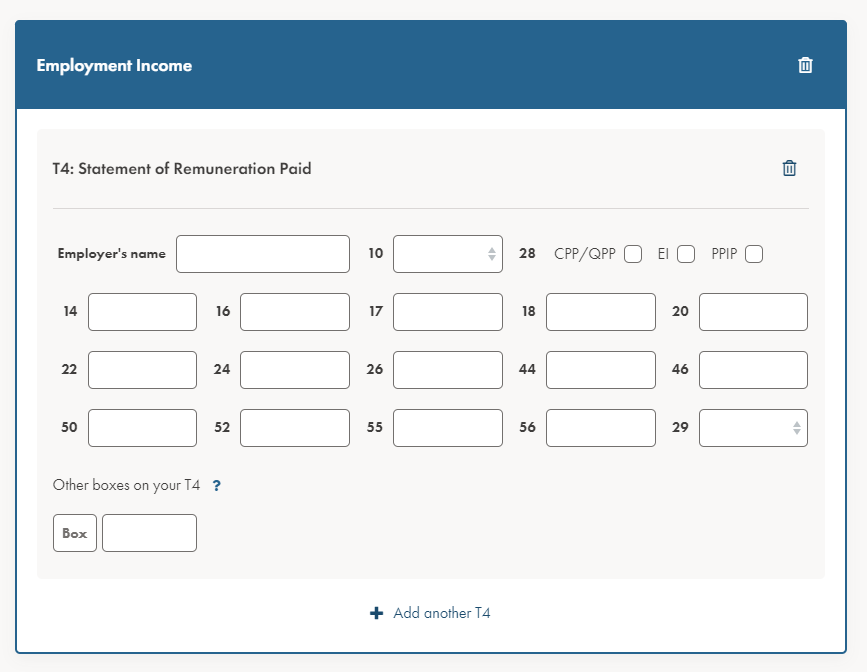

収入があった人はT4を選択します。

雇用主から受け取ったT4をもとに各項目を入力していきます。

提出

入力が完了したらsubmitを押して申請完了です(画像がなくてすみません)。このとき、有料プランにするか?という表示が出るかもしれませんが、スキップして大丈夫です。無料の範囲で問題なくタックスリターンの申請が可能です。

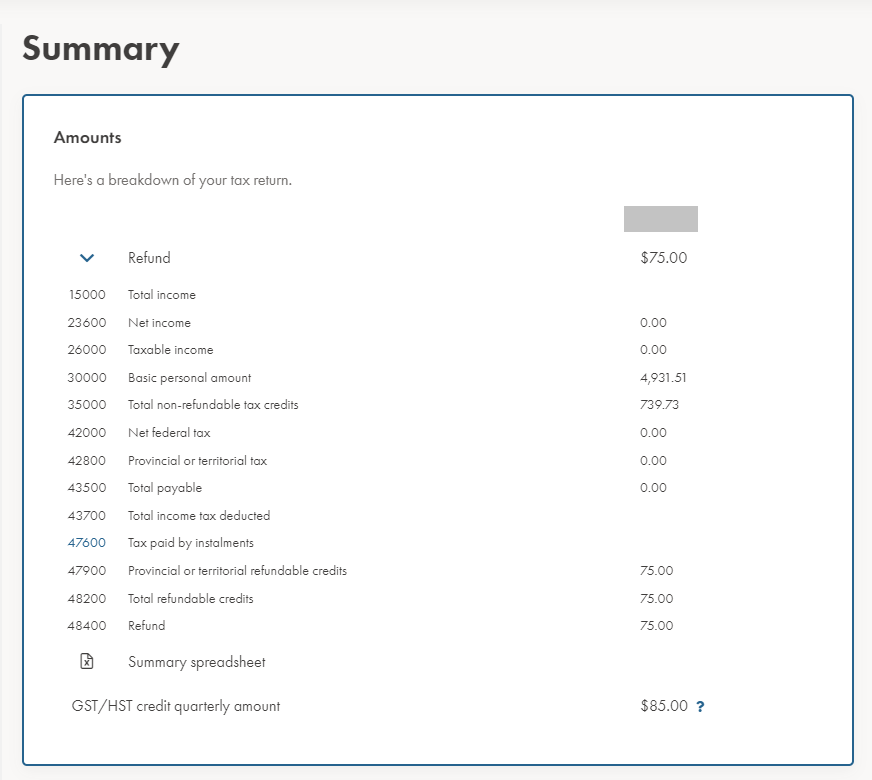

入力完了時、申請後にサマリーが見られます。

筆者は無収入だったので、BC州のsalse tax creditとして$75が計上されています。また、GST/HST creditとして四半期につき$85が受け取れる想定となっています。(参考:ワーホリで無収入でもカナダのタックスリターンは申請するべき? )

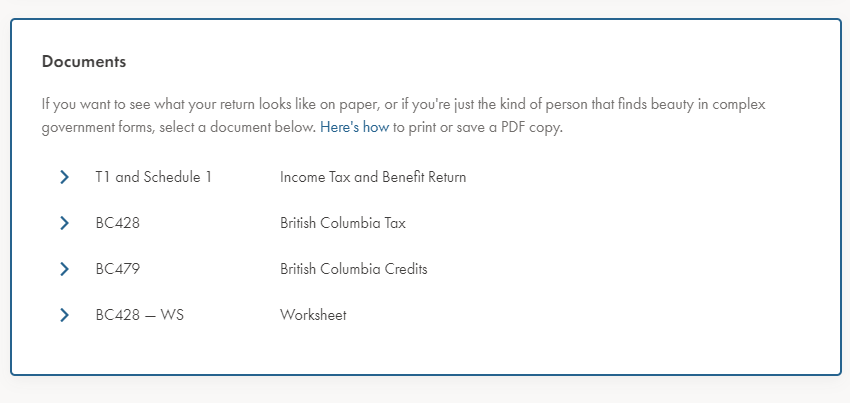

また、各種ドキュメントを確認することも可能です。特にオンライン上で申請を完了すれば、印刷および郵送は不要です。ただし、修正が必要になった場合などに備えてダウンロードしておくことをおすすめします。申請後であっても、再度Wealthsimpleにログインすればいつでも確認・ダウンロードが可能です。

申請後の流れ

申請後、郵送先住所に

- CRA My Accountにログインするためのセキュリティコード

- 返金がある場合、小切手

が郵送されます。CRA My Accountにログインすると、申請状況の確認や一部の申請内容について修正が行えるようになります。

まとめ

以上、Wealthsimpleを使用したタックスリターンの申請方法を紹介しました。慣れない英単語などもあったので各項目の意味を理解するのは難しかったですが、申請自体は比較的簡単だなと感じました。この解説が皆さんの助けになればいいなと思います。次回はcloud taxを使用した申請を開設できればと思います。

コメント